Лизинг: сущность, виды и роль банка

лизинговые операции в банке на примере

Сущность и виды лизинговых операций

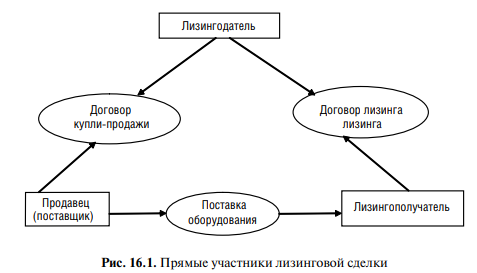

Лизинг, это долгосрочная аренда имущества с правом его выкупа по окончании срока договора․ В лизинговых операциях участвуют три стороны⁚

- Лизингодатель — владелец имущества‚ который сдает его в аренду․

- Лизингополучатель — арендатор имущества․

- Поставщик — продавец имущества‚ которое приобретается лизингодателем для последующей передачи лизингополучателю․

Существует несколько видов лизинговых операций⁚

- Финансовый лизинг — лизингодатель приобретает имущество в собственность и передает его в аренду лизингополучателю на срок‚ сопоставимый со сроком полезного использования имущества․ По окончании срока договора лизингополучатель может выкупить имущество по остаточной стоимости․

- Оперативный лизинг — лизингодатель приобретает имущество в собственность и передает его в аренду лизингополучателю на срок‚ меньший срока полезного использования имущества․ По окончании срока договора имущество возвращается лизингодателю․

- Сублизинг — лизингополучатель сдает имущество‚ полученное в лизинг‚ в сублизинг третьему лицу․

Роль банка в лизинговых операциях

Банки играют важную роль в лизинговых операциях‚ выполняя следующие функции⁚

Финансирование лизинговых сделок

Банки могут предоставлять лизингодателям финансирование для приобретения имущества‚ которое будет передано в лизинг․ Это может быть сделано в форме кредита‚ облигационного займа или других финансовых инструментов;

Гарантирование лизинговых платежей

Банки могут выступать гарантами лизинговых платежей‚ что снижает риски лизингодателя и делает лизинговые операции более привлекательными для лизингополучателей․

Управление лизинговыми портфелями

Банки могут управлять лизинговыми портфелями для лизингодателей‚ включая сбор лизинговых платежей‚ ведение учета и предоставление отчетности․

Консультирование по лизинговым операциям

Банки могут консультировать лизингодателей и лизингополучателей по вопросам‚ связанным с лизинговыми операциями‚ такими как выбор типа лизинга‚ налоговые последствия и управление рисками․

Предоставление дополнительных услуг

Банки могут предоставлять дополнительные услуги‚ связанные с лизинговыми операциями‚ такие как страхование имущества‚ валютные операции и управление денежными средствами․

Взаимодействие банка с лизингодателями и лизингополучателями может осуществляться как напрямую‚ так и через посредников‚ таких как лизинговые компании и брокеры․

Банки могут извлекать выгоду из участия в лизинговых операциях за счет получения процентного дохода по кредитам‚ комиссионного дохода за предоставление гарантий и консультационных услуг‚ а также дохода от управления лизинговыми портфелями․

Участие банков в лизинговых операциях способствует развитию лизинговой отрасли и предоставляет предприятиям и физическим лицам доступ к финансированию для приобретения необходимого имущества на выгодных условиях․

Этапы проведения лизинговой операции

Лизинговая операция обычно включает в себя следующие этапы⁚

Инициирование сделки

Лизингополучатель обращается к лизингодателю с запросом на лизинг определенного имущества․ Лизингодатель оценивает кредитную историю лизингополучателя и его способность выполнять лизинговые платежи․

Подбор и приобретение имущества

Лизингодатель подбирает имущество‚ соответствующее требованиям лизингополучателя‚ и приобретает его у поставщика․ Имущество может быть новым или бывшим в употреблении․

Лизингодатель и лизингополучатель заключают договор лизинга‚ в котором указываются условия лизинговой сделки‚ включая тип лизинга‚ срок договора‚ размер лизинговых платежей и выкупную стоимость имущества․

Передача имущества лизингополучателю

После подписания договора лизинга имущество передается лизингополучателю․ Лизингополучатель принимает имущество и несет ответственность за его использование и содержание в течение срока действия договора․

Эксплуатация имущества лизингополучателем

Лизингополучатель использует имущество в соответствии с условиями договора лизинга․ Лизингодатель может проводить периодические проверки имущества‚ чтобы убедиться в его надлежащем использовании и обслуживании․

Уплата лизинговых платежей

Лизингополучатель вносит лизинговые платежи лизингодателю в соответствии с графиком‚ указанным в договоре лизинга․ Лизинговые платежи обычно включают в себя возмещение стоимости имущества‚ проценты и другие расходы‚ связанные с лизинговой операцией․

Выкуп или возврат имущества

По окончании срока договора лизинга лизингополучатель может выкупить имущество по остаточной стоимости‚ указанной в договоре․ Если лизингополучатель не выкупает имущество‚ он возвращает его лизингодателю․

Этапы проведения лизинговой операции могут варьироваться в зависимости от типа лизинга и конкретных условий сделки․

Учет лизинговых операций в банке

Учет лизинговых операций в банке зависит от типа лизинга и роли банка в сделке․

Финансовый лизинг

Если банк выступает в качестве лизингодателя по финансовому лизингу‚ то имущество учитывается на балансе банка как актив․ Лизинговые платежи признаются доходом в течение срока действия договора лизинга․ Расходы‚ связанные с лизинговой операцией‚ такие как амортизация имущества и проценты по заемным средствам‚ вычитаются из дохода․

Если банк выступает в качестве лизингополучателя по финансовому лизингу‚ то имущество учитывается на балансе банка как актив․ Лизинговые платежи признаются расходом в течение срока действия договора лизинга․

Оперативный лизинг

Если банк выступает в качестве лизингодателя по оперативному лизингу‚ то имущество учитывается на балансе банка как актив․ Лизинговые платежи признаются доходом в течение срока действия договора лизинга․ Расходы‚ связанные с лизинговой операцией‚ такие как амортизация имущества и проценты по заемным средствам‚ вычитаются из дохода․

Если банк выступает в качестве лизингополучателя по оперативному лизингу‚ то лизинговые платежи признаются расходом в течение срока действия договора лизинга․ Имущество не учитывается на балансе банка․

Сублизинг

Если банк выступает в качестве лизингодателя по сублизингу‚ то имущество учитывается на балансе банка как актив․ Лизинговые платежи‚ полученные от лизингополучателя‚ признаются доходом․ Лизинговые платежи‚ уплачиваемые первоначальному лизингодателю‚ признаются расходом․

Если банк выступает в качестве лизингополучателя по сублизингу‚ то лизинговые платежи‚ уплачиваемые первоначальному лизингодателю‚ признаются расходом․ Лизинговые платежи‚ полученные от сублизингополучателя‚ признаются доходом․

Банки также должны учитывать риски‚ связанные с лизинговыми операциями‚ такие как риск неисполнения обязательств лизингополучателем и риск обесценения имущества․ Эти риски должны отражаться в финансовой отчетности банка․