Лизинговые операции коммерческого банка

операции по лизингу коммерческого банка

Лизинговые операции активно используются коммерческими банками как эффективный инструмент финансирования и привлечения клиентов․ Лизинг позволяет предприятиям и организациям приобретать необходимое оборудование и технику, не отвлекая значительные средства из оборота․ Банки, в свою очередь, получают дополнительный доход и укрепляют долгосрочные отношения с клиентами․

Лизинг как форма долгосрочной аренды с правом выкупа приобретаемого имущества получил широкое распространение во многих отраслях экономики․ Для коммерческих банков лизинг стал одним из важнейших направлений деятельности, позволяющим диверсифицировать кредитный портфель, привлечь новых клиентов и получить дополнительный доход․

Лизинговые операции могут быть выгодны как для лизингополучателей, так и для лизингодателей․ Предприятия и организации, прибегая к лизингу, имеют возможность модернизировать производство, внедрять новые технологии и расширять свою деятельность без существенных единовременных затрат․ Банки же получают возможность кредитовать своих клиентов под залог приобретаемого имущества, снижая тем самым риски невозврата средств․

В условиях рыночной экономики лизинг становится все более популярным инструментом финансирования, позволяющим предприятиям и организациям повышать свою конкурентоспособность и достигать своих бизнес-целей․ Для коммерческих банков лизинг является перспективным направлением развития, позволяющим диверсифицировать свою деятельность и получать дополнительный доход․

Коммерческие банки, осуществляя лизинговые операции, должны учитывать специфику данного вида деятельности и соблюдать требования действующего законодательства․ Грамотно выстроенная лизинговая политика позволяет банкам минимизировать риски и максимизировать прибыль, а также повысить свою привлекательность для клиентов․

Виды лизинговых операций

Лизинговые операции классифицируются по различным критериям, что позволяет учитывать специфику деятельности лизингодателей и лизингополучателей․

По объекту лизинга⁚

- Лизинг движимого имущества (оборудование, транспортные средства и т․д․)

- Лизинг недвижимого имущества (здания, сооружения и т․д․)

По сроку лизинга⁚

- Краткосрочный лизинг (до 1 года)

- Среднесрочный лизинг (от 1 года до 3 лет)

- Долгосрочный лизинг (свыше 3 лет)

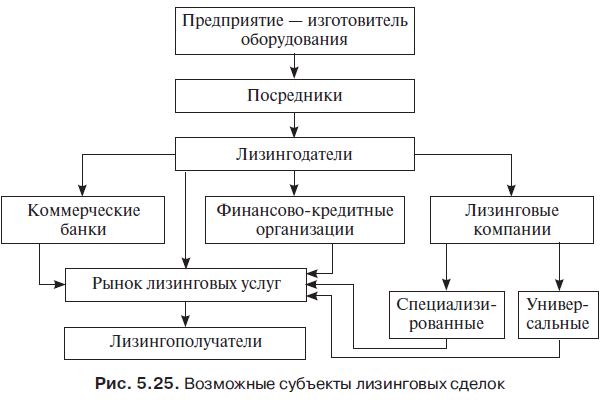

По составу участников⁚

- Двухсторонний лизинг (лизингодатель и лизингополучатель)

- Трехсторонний лизинг (лизингодатель, лизингополучатель и поставщик имущества)

- Многосторонний лизинг (участвуют более трех сторон)

По характеру платежей⁚

- Лизинг с равными платежами

- Лизинг с сезонными платежами

- Лизинг с прогрессивными платежами

- Лизинг с регрессивными платежами

По наличию права выкупа⁚

- Лизинг с правом выкупа

- Лизинг без права выкупа

Выбор конкретного вида лизинга зависит от потребностей лизингополучателя, финансовых возможностей лизингодателя и специфики лизингового имущества․ Грамотный выбор вида лизинга позволяет оптимизировать условия сделки и минимизировать риски для всех участников․

Преимущества и недостатки лизинга

Преимущества лизинга⁚

- Сохранение оборотных средств․ Лизинг позволяет предприятиям приобретать дорогостоящее оборудование без существенных единовременных затрат․

- Налоговые льготы․ Лизинговые платежи относятся на расходы, что снижает налогооблагаемую базу по налогу на прибыль․

- Гибкость условий․ Лизингодатели предлагают различные графики платежей и сроки лизинга, что позволяет адаптировать условия сделки к потребностям лизингополучателя․

- Возможность обновления оборудования․ По окончании срока лизинга лизингополучатель может вернуть имущество лизингодателю и взять в лизинг более новое оборудование․

- Упрощение процедуры приобретения․ Лизингодатели берут на себя оформление всех необходимых документов и взаимодействие с поставщиками․

Недостатки лизинга⁚

- Более высокая стоимость․ Лизинговые платежи обычно выше, чем платежи по кредиту, так как в стоимость лизинга включаются расходы лизингодателя на обслуживание сделки․

- Ограничения на использование имущества․ Лизингополучатель не является собственником имущества, поэтому его использование может быть ограничено условиями лизингового договора․

- Риск потери имущества․ Если лизингополучатель не выполняет свои обязательства, лизингодатель может изъять имущество․

- Невозможность продажи имущества․ Лизингополучатель не может продать имущество без согласия лизингодателя․

- Сложности с досрочным расторжением договора․ Досрочное расторжение лизингового договора может быть связано с существенными штрафными санкциями․

Перед принятием решения о заключении лизинговой сделки необходимо тщательно взвесить все преимущества и недостатки лизинга․